张瑞敏已经70岁了,其创办的海尔智家也迈过了而立之年。

相比较其竞争对手“美的”和“格力”的大步向前,海尔智家近几年在营收增长上的乏力格外刺眼,而进入到2020年上半年,海尔智家营收同比录得负增长。

海尔依然是家电行业的头部,但却不复当年行业“第一”的辉煌。就在最近,海尔智家正式向港交所递交招股书,上市后海尔智家将成为第一家在“A+D+H”三地上市的中国企业。一边是资本动作如火如荼,另一边,这家家喻户晓的国民品牌却在经营与业绩层面遭遇重重挑战。

挑战1:营收增速放缓

招股书显示,海尔智家2020年上半年取得营业收入957.2亿元人民币,同比下降1.6%;其中海外智慧家庭业务收入为最主要收入来源,为458.9亿元人民币,占比达到47.9%。

海尔智家上半年收入的减少,主要是由于疫情之下,国内经济及社会活动减少,因此导致了公司冰箱/冷柜、厨电、空调、洗衣设备及水家电等产品需求减少,进而影响总体收入。

而在报告期内的2017-2019年,尽管公司营业收入均取得了同比增长,但整体增速依然较低,其中2019及2018年营收同比增速仅为11.5%和15.2%。

挑战2: 毛利端持续承压,净利表现糟糕

从盈利能力角度看,海尔智家无论是在毛利润的控制还是在净利水平上的表现都很难谈得上令人满意。

毛利方面,海尔智家2020年上半年毛利润为262.3亿元人民币,相比去年同期的283亿元人民币下降7.3%,而这一比例远高于公司营收降幅的1.6%——这充分体现了在疫情之下,公司在人力、原材料等成本端压力的提升,而这部分成本的压力又很难通过涨价的形式传导到消费者层面。

在毛利率上,海尔智家在报告期内毛利率呈现持续下降趋势,公司整体成本控制能力亟待解决。公司在2019年毛利率为29.6%,相比较报告期初的2017年下降2.9个百分点;而进入2020年上半年,公司毛利率更是进一步下降到27.4%。

除了成本提升导致公司毛利端持续承压外,公司在净利润方面的表现更是“糟糕”。

2020年上半年,海尔智家归属于股东的持续经营净利润仅为27.8亿元人民币,同比大幅下降44.6%。在利润率方面,公司在报告期内归属于股东的持续经营利润率同样呈现持续下降趋势,从2017年的4.4%,下降到2020年上半年的2.9%,降幅达到1.5个百分点。这对于一家年营收规模在2000亿元的公司来说,1.5个百分点则意味着超30亿元人民币净利润的下降。

挑战3: 经营效率低效,经营费用高企,现金流受影响

海尔智家利润率的持续下降,很大程度上是归结于公司长期低效的经营效率以及高企的经营费用,而疫情的不期而至更是放大了以上问题,进而导致公司上半年净利润的大幅下滑。

在报告期2017-2019年,海尔智家经营费用率分别高达27.2%、24.3%以及25.8%,而这一比率与公司的毛利率已经非常接近,这也就意味着公司在经营层面的利润空间已经非常小。尽管在今年上半年,公司提升经营效率来抵御疫情冲击,但整体经营费用率仍高达23.6%。

海尔智家经营费用的居高不下,主要是由于公司长期以来在市场营销方面的巨大投入。公司2019年全年销售及分销费用高达338.4亿元人民币,销售费用率高达17.1%,远高于美的和格力的12.4%和9.2%。

公司利润的大幅下降也进一步传导到现金流层面。

今年上半年,海尔智家经营活动现金净流出为5.4亿元人民币,而去年同期则为净流入36.2亿元人民币。在报告期2017-2019年,公司经营活动现金净流入则均超过150亿元人民币。

挑战4:美的格力崛起赶超

目前,海尔智家在A股的市值约为1500亿元人民币上下,而这已经是公司在最近几年内的历史高位水平。而反观其最大的两家竞争对手美的和格力,两家公司市值分别在4900亿和3400亿元人民币上下,远高于海尔智家。

作为家电行业的“老大哥”,海尔在2006年以前,公司市值一直力压美的和格力,是中国家电行业的绝对“一哥”,风头无两。然而进入2007年后的十年间,海尔无论是在股票市场的表现还是在业绩方面,均被两个“后辈”甩开了身位。

营收规模上,在过去几年,美的在营收规模上远超过格力和海尔智家,且优势愈发明显;而格力与海尔智家在营收规模上则呈现胶着状态,在过去几年间互有胜负。

如果在营收规模上的差距还没有那么明显,那在盈利能力上,海尔智家相比较美的和格力则存在巨大差距。

在2018、2019财年,美的和格力归属于上市公司股东净利润均已经超过了200亿元人民币,而海尔智家的净利润仍然在60-70亿元人民币上下徘徊,不及美的、格力的1/3。

进入今年上半年,在几家公司均不同程度受到疫情影响的情况下,美的上半年取得归属于股东净利润139.3亿元人民币,是海尔智家的5倍以上;而尽管以销售空调为主的格力,在今年上半年也遭遇了业绩的“滑铁卢”,但公司利润仍达到63.6亿元人民币,为海尔智家的2.3倍。

海尔智家盈利能力上的差距,实际上并不是由于公司销售的产品不赚钱,而更多的是由于长期以来公司经营效率的低下以及经营费用的高企。

从毛利水平看,海尔智家在过去几年相比较美的和格力在毛利率上反而具有一定优势,即使在今年上半年公司毛利率大幅下降的情况下,仍然达到27.4%的毛利率,高于美的的25%和格力的20.6%。

然而高企的经营费用再次蚕食了公司毛利端优异的表现,特别是长期以来无法降低的销售费用。

在过去几年,海尔智家整体的销售费用率一直在15%以上,而美的和格力目前已经将销售费用率控制到10%以下,差距明显。而这5个点的差距,对于年收入超2000亿元的巨头来说,就意味着利润端100亿元人民币的差别。

挑战5: 估值低迷

对于家电生产销售这种相对传统行业公司,资本市场普遍的估值逻辑就是参考市盈率倍数,而海尔智家在利润端与竞争对手的差距,则直接的反映到公司估值上的差距。

为了有效提升公司估值,海尔智家在近一年多推出了一系列“大动作”。

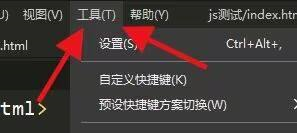

先是在去年6月份,公司将名称由“青岛海尔”变更为“海尔智家”,寄希望通过输出智能家居及AIOT的概念,打破人们对于海尔传统家电厂商观念,提升公司互联网属性。

在今年7月底,海尔智家宣布通过换股加现金的方式私有化海尔电器(HK.1169),从而实现对海尔电器的全资控股,后者从港交所退市。此举一方面可以解决两家公司独立运营效率相对低下的问题,同时也厘清了历史上复杂的业务及股权关系,从而给资本市场呈现更加清晰业务方向,进而提振股价。

而就在本月,海尔智家正式向港交所提交招股书,开启了赴港之路。公司选择在这个时点上市,或许一方面是希望借疫情爆之后港股资本市场火爆之势,在资本市场可以以较高的估值进行融资,从而为公司储备更多的现金用于未来发展;另一方面,也看到了小米等带有互联网属性的智能硬件公司,近半年来在港股资本市场的优异的表现,也希望可以借势提升公司估值。

然而,海尔智家在没有解决本质性问题的情况下,单纯通过以上操作能够实现提升估值的目的吗?

海尔智家对于海尔电器进行私有化,更多的是能够解决内部经营效率的问题,以及业务、股权分散等问题,而海尔电器在没有被私有化前,已经是海尔智家的控股子公司,海尔智家占海尔电器比例超过45%,并实现财务并表。

这也就意味着,海尔电器全部的收入及利润一直以来都已经体现在海尔智家的财务报表中,并不存在任何1+1>2的问题。海尔智家在业绩层面也不会因为私有化海尔电器而出现额外的增量。

除了在私有化海尔电器后无法达到提升业绩的目的外,海尔智家在香港上市后,还要面临港股对于家电企业更低PE倍数估值的压力。

目前,在A股上市的美的和格力动态市盈率(TTM)均能够达到20倍以上,而海尔智家本身在A股的动态市盈率也超过26倍。但反观在港股上市的家电企业,如TCL电子及海信家电等,其动态市盈率仅为9倍多。这也就意味着海尔智家同样要面临港股更低估值的压力。

尽管海尔已经将公司名称由青岛海尔变更为海尔智家,寄希望以智能家居及AIOT等概念,更加贴近互联网公司的估值逻辑,但公司目前最主要的收入来源仍然是“冰洗空”三大件,相比较小米超过30% AIoT生活消费产品收入以及接近10%的互联网服务收入来说,很难被划定为互联网公司,因此也难以得到互联网公司的估值。

从历史数据来看,家电行业作为一个与经济周期强相关联性的行业,会伴随着宏观经济的起落而涨跌。进入2020年,疫情在全球的肆虐,使得国际经济进入了一个下行通道。作为家电行业的领军企业,海尔智家在公司业绩及资本市场表现均会承受极大的压力。

同时,在另一方面,作为一家成立超过30年的老牌家电巨头,在面对外界的各种不确定性的情况下, 更应该将目光聚焦在公司降本增效、提升销售及经营效率方面。资本市场的短期表现更多体现的是对于一家公司追捧情绪的涨落,而自身产品、业绩实实在在的突破,才是真正打破资本市场天花板的“终极利器”。

上个世纪,动画片《海尔兄弟》让海尔品牌形象深入人心。2018年,海尔重拍《海尔兄弟》,张瑞敏担任总顾问。而这部新动画片《海尔兄弟宇宙大冒险》的第一集就是《快醒来,海尔兄弟》。(千寻专栏 深响)

关键词: 海尔智家