最便宜的特斯拉要来了,你会买吗?

在 2020 年特斯拉电池日上,马斯克曾透露,三年后将造出一款 2.5 万美元的车型,如今两年过去,有关特斯拉这款 " 王炸 " 车型的各种爆料和预测就像是苹果的造车项目,时而感觉近在咫尺,时而又像远在天边。

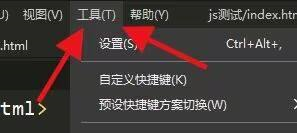

(资料图片仅供参考)

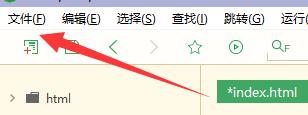

(资料图片仅供参考)

特斯拉投资者关系主管马丁 · 维查的一段表态,终于让这款低价车的身影又渐渐清晰了一些。

被媒体问及特斯拉制造一款更廉价产品的可能性时,马丁表示,特斯拉最终希望推出一辆更让人负担得起的电动车," 在推出自动驾驶出租车服务之前,特斯拉需要提供一款更便宜的电动车。" 此后有媒体报道称,该车型价格将为 16 万元左右。

虽然依旧尚未透露具体时间,但马丁的这番表态无疑给特斯拉的 " 等等党 " 们带来了更多希望。

刚刚被比亚迪抢走上半年的销冠位置,拿出一款走量车型反击的确能给特斯拉涨涨士气,然而也会不可避免的影响特斯拉的品牌定位。

这样真的值得吗?

高端车不好做了?

高端市场正越来越拥挤。

往近了看,蔚小理三者刚推出的新车型 ES7、G9 和 L9 价格均在自家产品矩阵中的较高区间,覆盖 30-55 万元,往远了看,阿维塔、智己等一众传统车企和互联网企业合作打造的新品牌定位都处于偏高端位置。

另一边,靠在低端和中低端市场走量起家的比亚迪、零跑和哪吒汽车们也都有向高端市场进攻的意图和计划,例如比亚迪于去年年底重启了 12 年前便已成立的 " 腾势 " 品牌,价格区间在 30-50 万元,哪吒的新车型哪吒 S 价格最高可达 33 万元。

那么为什么高端市场会这么香?

首先,如同李斌在解释蔚来选择高端路线原因时所说,做高端车的成功率比中低端大,因为 " 价格较低的车用不了太好的技术 ",难以实现差异化竞争。

随着造车竞赛逐渐向以智能化为核心竞争点的下半场迈进,车企们需要投入更多研发资金。今年上半年,蔚来、小鹏和理想汽车的研发费用均较去年同期有所增加,增幅分别为 149%、77.8% 和 148.8%。

而更高的车价不但可以覆盖不断走高的成本,为车辆搭载更多功能时也可以更灵活。

除了基于长期战略的智能化规划考量,短期的盈利能力同样重要。比亚迪和特斯拉两大销量王者的业绩差距就是很好的例子。

2021 年为例,特斯拉全球销量为 93.6 万辆,当年净利润为 55.24 亿美元(约为 371.32 亿元),粗略估算,相当于卖一辆车赚 3.97 万。

同年,比亚迪卖了 73 万辆车,全年利润只有 30.45 亿元,一辆车赚 4171 元,仅为特斯拉的约十分之一。

除了原材料价格上涨增加了比亚迪的成本压力,热销车型所在价格区间不同也是二者盈利能力相差巨大的重要原因。

特斯拉的两款走量车型 Model 3、Model Y 占总销量的 95%,均价在 30 万元左右,而比亚迪去年的销量支柱车型为宋和秦系列,价格均在 20 万元以内,二者相差十万余元,特斯拉毛利率提升空间也就更大一些。

2020 年和 2021 年,比亚迪汽车业务的毛利率从 25.2% 下降至 17.39%,特斯拉同期毛利率却从 25.6% 上升至 29.3%。

因此可以看到,尽管处于亏损状态,依旧有越来越多的车企努力挤进高端市场,以在触及更多消费者的同时争取最大的盈利空间。

而且这些车型主打卖点各有不同,例如理想主推家庭用车、小鹏聚焦智能化和超充技术等等,特斯拉面临的分流之势也将越来越明显。

另外,距离上一款车推出已经过去近 2 年,其他国产新势力品牌都在加速完善产品矩阵、进入产品更新换代期时,特斯拉同样需要增加产品的价格覆盖区间。

正如马丁 · 维查所说,特斯拉想要成为一家 " 高产高销量 " 的汽车制造商,就需要广泛的产品组合。

没有低端产品,等于放弃了一整块市场。

谁给的勇气?

无论是消费端还是供给端,特斯拉都有一定进一步深入大众市场的底气。

消费端来看,高端品牌形象深入人心后,特斯拉每次降价或是推出更廉价车型都能掀起一阵热度。

去年 7 月,特斯拉发布国产 Model Y 标准续航版,购置税减免补贴后实际售价仅为 27.6 万元,比长续航版和高性能版的价格分别低 7 万和 10 万元,价差远超市场预期。

因此,就算特斯拉之前一直处于女车主车顶维权等事件造成的负面舆论风波中,Model Y 标准续航版发布后依旧上演了 " 爆单 " 的剧情,据悉开售首日订单量便突破 1 万辆,第二日也突破 5000 辆,两日累计单量已经超过 Model Y 在 6 月的总销量,等车周期甚至一度排至年底。

今年年初同样如此,据媒体报道,较进口版本下降近 15 万元的国产 Model Y 长续航版正式发售后,大量消费者涌入线下门店,订购电话也被打爆,上海某一家门店的日销量接近 200 辆。

历史已经反复证明,每当特斯拉举起价格屠刀,都能对终端销量起到很大的刺激作用,再多负面舆论都很难改变其火爆程度。

产能的上升也给了特斯拉一定勇气。最新的数据显示,特斯拉上海超级工厂以及加州、德州和柏林工厂的累计总产能(满负荷)已经达到 190 万辆,约为去年全年销量的两倍。

另外,生产成本的持续降低也是一大重要助攻。马丁 · 维查透露,2017 年特斯拉生产每辆车的成本为 8.4 万美元,但在近几个季度,已经下降近 60% 至 3.6 万美元。

马丁 · 维查直言,成本下降不止是因为电池成本变化,也与不断优化整车设计、使生产尽可能简化有关。

这里就不得不提特斯拉的制造工艺了。作为一体式压铸技术的先行者,马斯克曾在特斯拉电池日上透露,使用该技术可将制造成本降低 40%,且有媒体报道称,对应部位制造时间由传统工艺的 1-2 小时缩减至 3-5 分钟。

生产效率提高和成本下降的双重作用下,业务毛利率不断增加,让特斯拉站在了规模效应带来的盈利通道上。

因此在众多新势力车企多次因 " 卖一辆车亏 X 万 " 的艰难处境被推上热搜时,特斯拉已经成为当之无愧的吸金王者。今年上半年销量 56.4 万辆,特斯拉的净利润却达到了 55.78 亿美元,相当于 " 卖一辆车赚 7 万元 "。

也就是说,就算不单独推出廉价车型,特斯拉旗下车辆的降价空间也远大于其他新势力。

推出廉价车的隐忧

与其他车企相比,特斯拉走出舒适圈的底气更足一些,但低端市场可能会比高端市场更卷,

毕竟这个细分市场中有一个绝对王者——比亚迪。

15 万元左右新能源车 7 月销量排行榜显示,比亚迪旗下车型占据前五名中的四个席位,其中比亚迪海豚以月销超过 2 万辆排在第一,比亚迪元 PLUS、秦 PLUS-DMi 以 1.9 万和 1.8 万辆的成绩紧随其后,近几个月销量日渐出圈的广汽埃安 AION Y 销量也达到了 12530 辆。

造车新势力中的两大 " 黑马 " ——零跑和哪吒的销量也都稳定在了 1 万辆以上,宝马、戴姆勒这类传统高端品牌据悉也打算在中国市场推出低价电动汽车型。

另一方面,走量车型将更考验车企对成本控制、供应链把握和产能提升的能力。

以产能为例,今年上半年,特斯拉就深受产能受限的影响,马斯克甚至多次公开 " 卖惨 ",直言交付量被产能拖累,而一旦产能再次减少,负责支撑销量的车型大概率会将这个隐患的危害放大数倍,影响消费者和资本市场的信心。

除了外部因素,低端车对品牌价值的影响也是一大隐忧,毕竟豪华品牌通常会有固定的受众群体,一款售价远低于品牌均价的车型很有可能会影响老用户和新潜在用户对品牌的固有认知和好感度。

特斯拉现在需要做的是,在推出低价车型的同时,通过合适的营销方案,将低端车对品牌价值的影响降到最低。

如果实在难以兼顾两方,或许也可以参考蔚来的做法,通过推出独立子品牌的方式来深入大众市场。